コラム

2021年6月3日

2021年6月3日

通信キャリアの新プラン開始後の最新動向

目次

■ 新プラン開始で変化したか?―通信キャリアのシェア

■ 4キャリアごとのシェア増減―2月と4月の比較と今後

■ 2021年3~4月の新プラン契約者について

■ 新規契約・他社流入の多さが勝利の鍵か?

■ まとめ—今後の動向について

新プラン開始で変化したか?―通信キャリアのシェア

2021年2月以後、各通信事業者が新プランのサービスを開始しました。

全般的に月額料金は低価格化し、データ通信量の融通の利くプランも生まれ、ユーザーにとっては選択肢が増えたでしょう。

MMD研究所では、新プランサービス提供開始前の通信事業者が多数であった2021年2月8日~2月10日の期間で「2021年3月 通信サービスの利用動向調査」および「2021年3月 通信サービスのプラン変更・乗換え意識調査」を実施し、その後、各社新プランが出そろった2021年4月20日~4月22日の期間で「2021年春商戦の通信サービス契約者実態調査」を実施しサービス開始後の乗り換え状況を追いました。

新プランサービスの開始後、ユーザーのプラン変更・乗り換え状況はどのように動き、通信会社のサービスのシェアには影響があったでしょうか?

本コラムでは、2月のサービス開始前の結果を踏まえつつ、最新の調査結果を一部ご紹介し、通信サービスのシェアやプラン変更・乗り換えの現状を見ていきます。

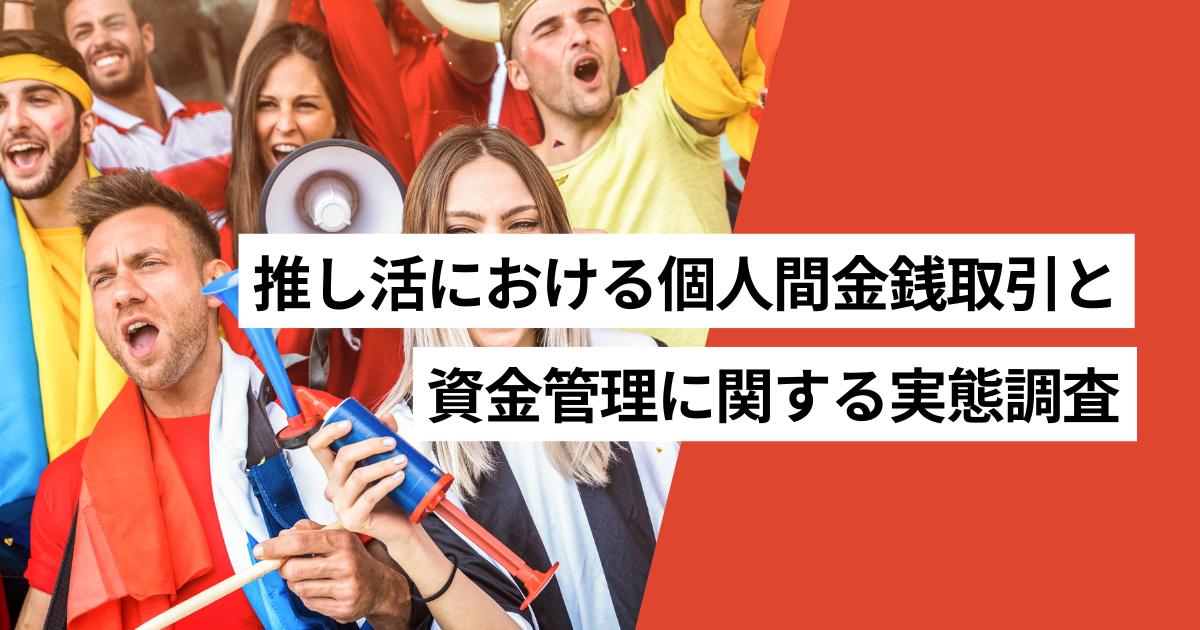

まずはサービス開始前の事業者が多い2月の結果と、各社サービスが出そろった4月の通信会社のシェアの結果を比較して見てみます。

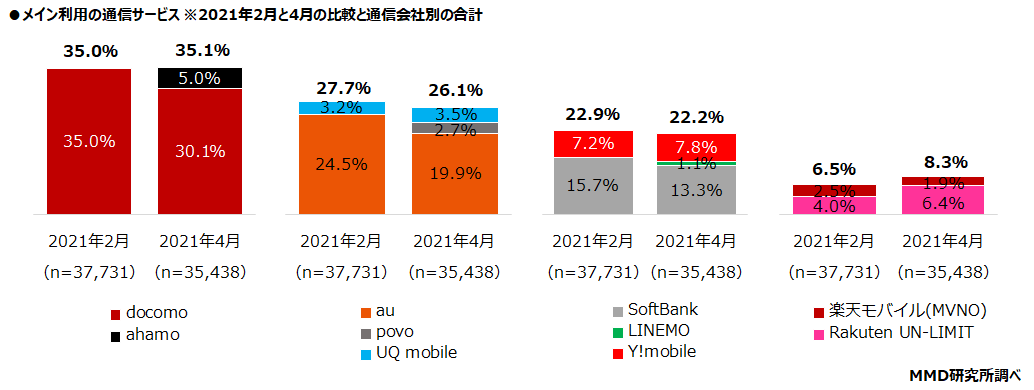

2021年2月の調査では、通信契約をしている携帯電話・スマートフォンを現在利用している37,731人を対象に、メインで利用している携帯電話・スマートフォンの通信サービスを聞いたところ、「docomo」が35.0%、「au」が24.5%、「SoftBank」が15.7%、「Rakuten UN-LIMIT」が4.0%となり、キャリアサブブランドは「Y!mobile」が7.2%、「UQ mobile」が3.2%、「MVNO」は10.4%となりました。

次に、2021年4月の調査では、通信契約をしている携帯電話・スマートフォンを現在利用しており、契約中の通信会社を把握している35,438人を対象に、上記同様の内容を聞いたところ、「docomo」が30.1%、「au」が19.9%、「SoftBank」が13.3%、「Rakuten UN-LIMIT」が6.4%となり、キャリアサブブランドは「Y!mobile」が7.8%、「UQ mobile」が3.5%、「MVNO」は10.2%となりました。そして新たに加わったオンライン専用プランは「ahamo」が5.0%、「povo」が2.7%、「LINEMO」が1.1%となりました。

2月に比べ4月は新プラン開始により、3キャリアの既存プランのシェアは減少したことがわかりました。

一方、Rakuten UN-LIMITは2.4ポイント増加し順調にユーザーを増やしていることがうかがえます。

こちらの結果を踏まえ、以下から詳細を見ていきましょう。

4キャリアごとのシェア増減の比較―2月と4月の比較と今後

続いてメインで利用している携帯電話・スマートフォンの通信サービスのうち4キャリアの新プラン・既存プラン・サブブランドを合わせた結果を通信会社ごとにそれぞれ抜き出し、2月と4月のシェアを比較してみます。

・NTTドコモ

2月と比べ4月は既存プランのシェアは30.1%で4.9ポイント低下しましたが、4月にはahamoが5.0%となり、既存プランを含めたdocomo全体のシェアはほぼ同率となりました。新プランの出だしは好調であると見えます。

今回の調査期間の最終日であった2021年4月22日から店舗契約のサポートを開始したこともあり、今後もシェアを伸ばし続ける可能性が高いのではないでしょうか。

他にもあらゆる方面から自社サービスのラインナップの隙を埋めているように見えます。例えば、現在検討中の小容量帯プラン「Economy」のサービスを開始すれば、より幅広い容量帯のユーザー獲得が期待できるでしょう。

さらに、従来までFTTH(光回線)の提供のみだったところ2021年8月下旬から月額4,950円で「home 5G」の提供を開始予定としホームルーター市場に参入したことも、他社への流出を防ぎ、シェアの拡大を後押しするのではないでしょうか。

・KDDI

2021年5月14日に発表された「2021年3月期決算説明会」の質疑で髙橋社長は具体的な契約数の開示は控えつつ「povo、100万契約が見えてきた」と答えました。

一方、当社の調査では2月と比べ4月はpovo・既存プラン・UQ mobileを合わせて26.1%となり、KDDIのシェアは2月よりも1.6ポイント低下した結果となり、他社への流出がうかがえる結果となりました。

同社のマルチブランド戦略でau経済圏の拡大を図るには、通信回線ユーザーの新規契約の増加も不可欠であり今後も予断を許さない状況となるのではないでしょうか。

ただ、キャンペーンも積極的に拡充しており、「auワイド学割」や「UQモバイル→au番号移行プログラム」などを現在開催中であり、今後さらなるユーザーの増加も期待できる可能性はあります。

また、戦略の一環である5Gサービスの拡大により今後どれほどユーザーの獲得ができるのか。この点もシェアの増減を左右するのではないかと考えられます。

・ソフトバンク

2月と比べ4月はLINEMO・既存プラン・Y!mobileを合わせて22.2%でSoftBankのシェアは2月よりも0.7ポイント低下した結果となり、こちらも他社への流出がうかがえる結果となりました。

LINEMOのシェアが1.1%と、キャリア新プランのなかで最も少ない結果であることがわかりました。

同社もマルチブランド戦略を掲げており新規ユーザーの獲得が不可決です。また、LINEなどにかけあわせたグループのアセットによる差別化を構想しておりLINEユーザーへのアプローチが重要にはなりますが、今年3月17日に報道されたLINEの個人情報問題は新規ユーザーの獲得を妨げる要因の1つと考えられ、それが今回の調査結果にも表れたのではないかとも考えられます。

今回は他キャリアと比較すると走り出しは不振といえる結果となりましたが、5Gネットワークの早期展開の結果により今後のシェアは変化していく可能性もあるでしょう。

・楽天モバイル

2月と比べ4月はRakuten UN-LIMIT、楽天モバイル(MVNO)を合わせて8.3%で2月よりも1.8ポイント増加した結果となり、楽天モバイル(MVNO)からのプラン変更だけではなく、他社からの流入を獲得できていることがうかがえる結果となりました。

0GB~無制限の容量帯のユーザーすべてに対応しており、4月8日より新しい無料キャンペーンも開催する同社は4キャリアでは唯一で、その強みは実際にユーザーの人気を集めることができたと考えられます。

今回は調査期間外であった2021年4月27日にiOS14.4以降を搭載したすべてのiPhoneの正式対応も開始しており、今後は3キャリアのシェアに追いつく可能性も高まっています。

※画像をクリックすると拡大画像が表示されます

2021年3~4月の新プラン契約者について

先ほど見たシェアの結果では、ahamoとRakuten UN-LIMITが好調であることがわかりました。

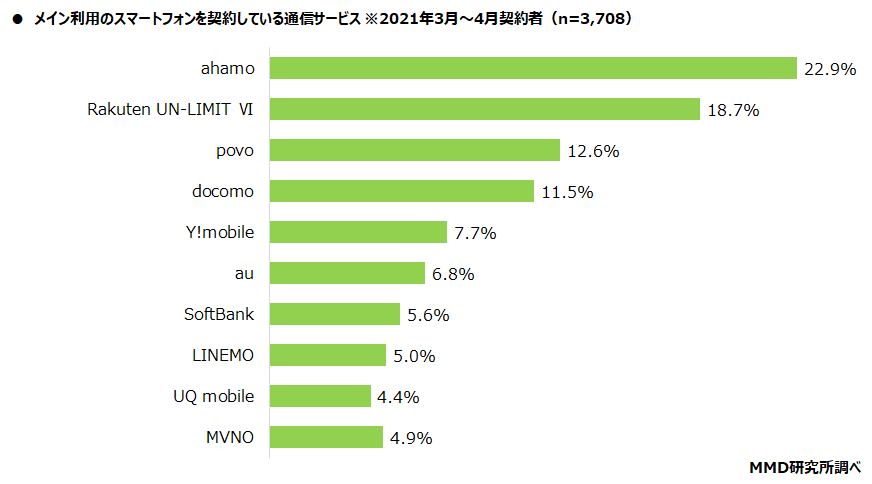

このようなシェアの変化は、新プラン契約の動きが活発となったと考えられる、3~4月の期間に絞った通信サービス契約者割合の結果を見てもわかります。

メイン利用のスマートフォンを2021年3月~4月に契約した3,708人を対象に、契約している通信サービスを聞いたところ、「ahamo」が22.9%と最も多く、次に「Rakuten UN-LIMIT Ⅵ」が18.7%、「povo」が12.6%となりました。

2021年5月12日、docomoが「ahamoの契約件数が100万件に達した」と発表しましたが、それに反することのない結果が今回の調査でも出ており今年の春商戦は勝利したといえるのではないでしょうか。

さきほどの結果を年代別に見ると、ahamo(n=849)が29.0%、povo(n=467)が36.7%、LINEMO(n=186)が30.3%と20代が多いことがわかりました。

「新プランはオンライン契約がメインのため契約者は若年層が多いのではないか?」という論調はメディアで多数見受けられ、予想通りの結果となったといえるのではないでしょうか。

また、5月12日のdocomoによる「(ahamo契約者は)30代以下の顧客が過半数を占める」という発表内容とも今回の調査は沿った結果となり、ahamoは10~30代が58.0%占めることが実際にわかっています。そのためオンラインでサービスの追加・変更・解約までができる仕立てはユーザーからの共感を得やすく、ahamoのシェア1位の要因の1つになっていると考えられます。

新規契約・他社流入の多さが勝利の鍵か?

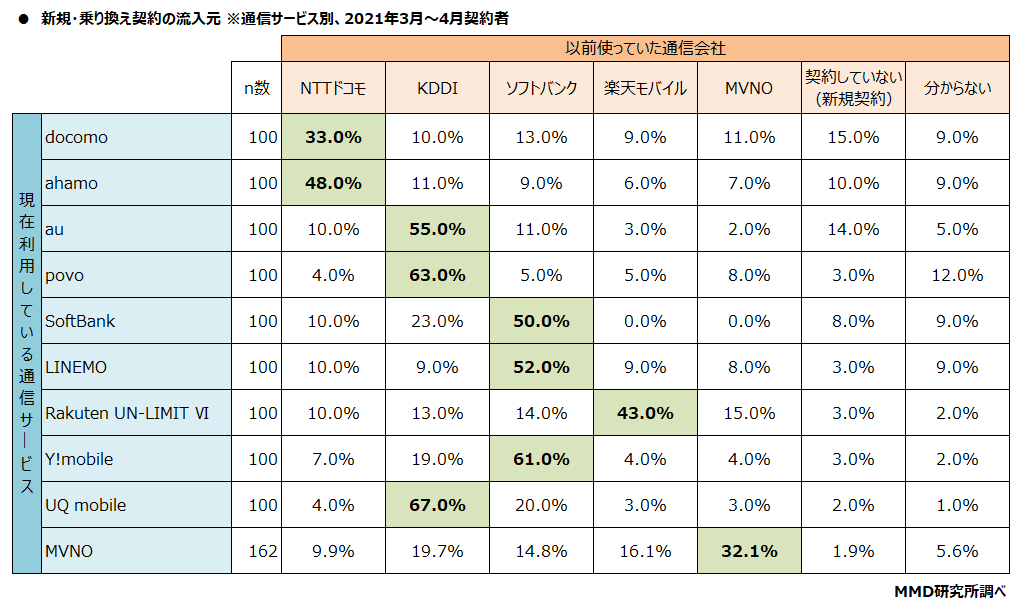

続いて3月~4月の新プラン契約者内訳から変化の動向を見てみましょう。

予備調査からメイン利用のスマートフォンを2021年3月~4月に契約した(MVNOのみ2021年1月~4月契約者)1,100人を抽出し、メイン利用のスマートフォンを2021年3月~4月に契約した1,062人を対象に、メイン利用のスマートフォンを契約する前に利用していた通信会社を聞いたところ、「契約していない(新規契約)」は4キャリア新プランの中ではahamoが最も多く10.0%、povoとLINEMO、Rakuten UN-LIMIT Ⅵは3.0%となりました。一方でRakuten UN-LIMIT Ⅵは他キャリアからの流入が52.0%であることがわかりました。

こちらの結果を見ると、2月~4月にかけてシェアが増加していたdocomoとRakuten UN-LIMITがそれぞれ新規契約と他社流入の点で他通信会社と差を付けたことがわかります。

今後、シェアを伸ばすには既存ユーザーをつなぎ止めるだけでなく、新規ユーザーの獲得がより重要となるのではないでしょうか。

※画像をクリックすると拡大画像が表示されます

まとめ—今後の動向について

各社新プラン開始後、今回はahamoとRakuten UN-LIMIT Ⅵが滑り出し好調の結果となりました。

今後の動きとして各社共通するのは5Gサービスのさらなる拡大です。5Gサービスにおける通信速度・対応エリア・画質やコンテンツのバリエーション・対応機種などの違いからもユーザーの新規契約・乗り換え動向に将来影響を与えていくのではないかと考えます。

Rakuten UN-LIMITについては今回の結果から現状は順調にシェアを増やしていることがわかりました。このまま確実にユーザー数を増やせば3キャリアに近づく可能性もあるでしょう。ただ、今後無料期間の1年間が終了する方も出てくることは、ユーザーの増加に関して少々懸念になるかもしれません。

また、docomoも小容量帯プランEconomyを構想中であり、キャリアで唯一、従量制プランに対応するRakuten UN-LIMITの優位性が保てるかどうかは今後の注視する点となりそうです。

MMD研究所では、新プラン含めた通信会社の契約者状況を引き続き調査していく予定です。

調査データへのお問い合わせなどございましたら、下記お問い合わせフォームよりお気軽にご連絡くださいませ。

※本調査レポートは小数点以下任意の桁を四捨五入して表記しているため、積み上げ計算すると誤差がでる場合があります。

※回答者の属性は会員登録後に無料レポートよりご確認いただけます。

上記のリサーチに関するご質問等は、お問い合わせフォームよりご連絡ください。

≪本調査レポートのご利用について≫

MMD研究所にて無償公開しているWEBサイト内の文書、及びその内容についての無断転載等は原則としてご遠慮頂いております。

データの利用または引用の可否はその内容によりますので、まずは掲載範囲、用途・目的、メディアなどを記載してメールにご連絡ください。

追って担当者よりご連絡いたします。著作物の二次利用に関しては、以下の条件にすべてあてはまる場合、個別の許諾なしにこれをみとめます。

- 営利を目的としないこと

- それによって経済的な利益を得ることがないこと

※販促に利用されたい企業様はお問い合わせください。

MMD研究所 運営チーム(編集部員)